Le directeur administratif et financier joue un rôle clé non seulement au sein des grandes entreprises, mais surtout pour les PME qui traversent une période sensible ou cherchent à se développer mais aussi chez les start-up qui sont en période de forte croissance.

Le DAF permet avant tout de prévenir les risques financiers, mais aussi d’épauler l’équipe dirigeante dans la prise de décisions importantes. Engager un DAF à temps plein n’est toutefois pas indispensable pour toutes les entreprises et les budgets de ces dernières peuvent constituer un frein. En quoi engager un DAF à temps partagé est-il intéressant ? Nous essaierons d’y répondre au sein de cet article.

Advimotion est un cabinet de conseil financier qui propose des services de conseil stratégique et de DAF externalisé afin d’assurer le suivi financier et opérationnel de votre activité.

Pour en savoir plus sur la manière dont nous pouvons vous accompagner en tant que DAF externalisé, veuillez visiter la page présentant nos services en cliquant sur le bouton ci-après.

1 – Le rôle du DAF à temps partagé

Le DAF à temps partagé a une palette de missions assez large et son rôle va différer en fonction de la taille de la structure qu’il accompagne, le secteur d’activité et les objectifs de l’équipe dirigeante. Si dans les startups, le rôle du DAF à temps partagé sera plus centré sur la gestion de la croissance et des ressources, l’objectif peut être différent dans d’autres entreprises. Dans les grands groupes il y a une forte dimension sur le reporting investisseurs et la gestion de marges par exemple. Dans certaines PME la priorité est mise sur l’internationalisation et donc sur la gestion de toutes les problématiques qui en découlent.

1.1 – Le suivi financier et opérationnel

La comptabilité s’occupe notamment de l’enregistrement des transactions. Bien qu’un enregistrement sans erreur des transactions soit important, il est tout aussi important que ces données soient rapportées rapidement. Cela permet à la direction de comprendre l’état de santé de l’entreprise, de faire des comparaisons avec l’objectif de l’organisation et de prendre les mesures correctives nécessaires. De plus, ces rapports sont réalisés en temps réel et l’utilisation de divers éléments technologiques a rendu le processus de plus en plus précis.

En effet, le rôle du comptable et du DAF à temps partagé sont assez différents. L’expert-comptable travaille souvent avec un horizon temporel annuel avec une charge de travail importante lors de la clôture. Il est difficile de faire remonter les informations en temps réel au dirigeant d’entreprise. Le DAF à temps partagé a pour objectif que le dirigeant sache en tout temps où il en est :

- Quel est l’état de la trésorerie ?

- Quel est l’état des créances clients et des dettes fournisseurs ?

- Quelles sont les prochaines échéances urgentes à venir ?

- Quelles sont les dépenses à anticiper ?

- Les objectifs du prévisionnel financiers sont-ils atteints ?

- Quels sont les résultats des équipes commerciales, leurs objectifs sont-ils atteint ?

- Le budget publicité est-il utilisé de manière pertinente ?

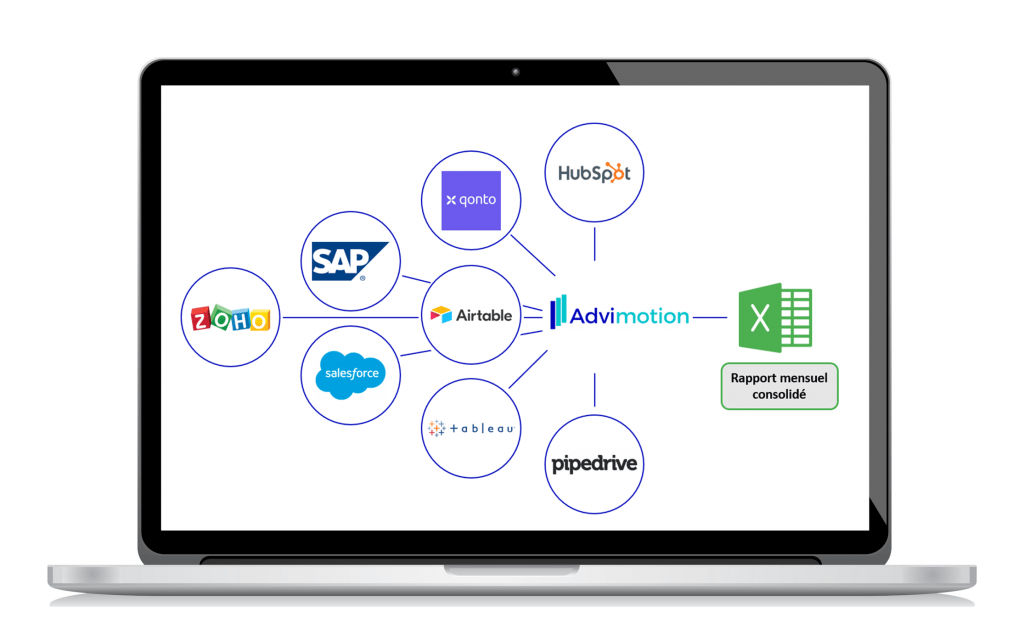

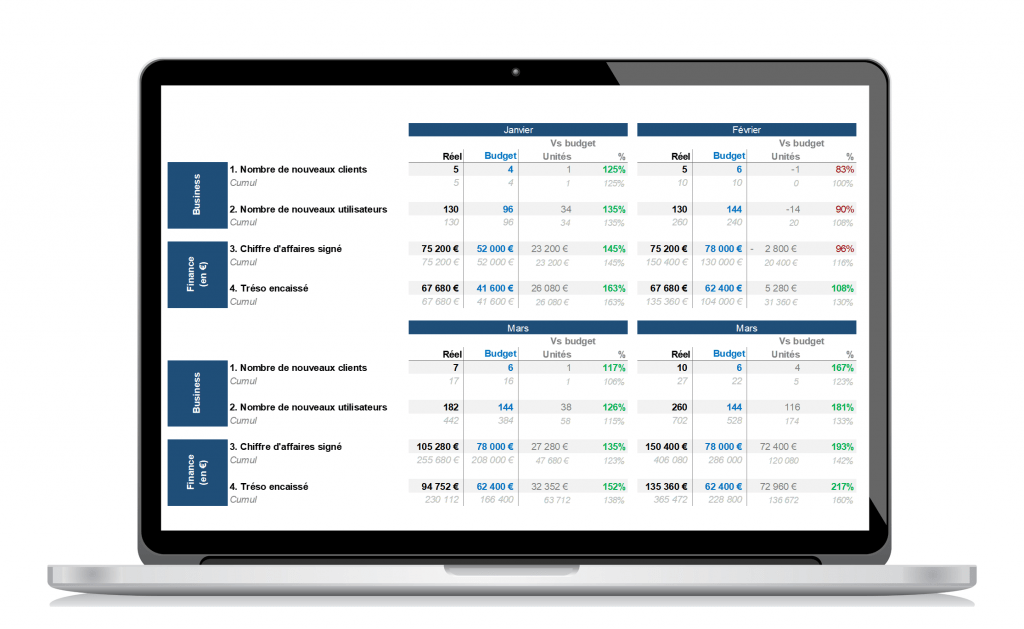

Le reporting du DAF à temps partagé est donc effectué de manière très régulière afin de fournir une information rapide et juste aux dirigeants. Pour cela, de nombreux outils peuvent être utilisés. Chez Advimotion par exemple, nous prenons en compte les données financières et opérationnelles propres à chaque activité car la finance n’est pas déconnectée de ce qui se passe dans le quotidien de l’entreprise. Par exemple pour une activité SaaS, cela va prendre en compte : le budget publicité, les coûts des serveurs, le MRR, l’ARR, le CAC, le cack-payback, etc.

Le rôle du DAF partagé est donc « augmenté » chez Advimotion. A la fois opérationnel et financier, le reporting est effectué en temps réel et prends en compte des éléments extra-financiers.

1.2 – Réalisation de business plan

Sur la base des objectifs de la direction, le directeur financier à temps partagé prépare un plan d’affaires (ou business plan). La planification est généralement divisée en plans à court terme, à moyen terme et à long terme. L’environnement des affaires est dynamique et il continue de se transformer chaque jour. Dans un tel scénario, il est très important de maintenir un plan et des prévisions financières à jour et prêts. La prévision est généralement effectuée pour une période définie et comporte trois états clés : les profits et les pertes, les dépenses en capital et les flux de trésorerie.

Le plan typique comprendrait des détails tels que :

- Chiffre d’affaires, marges et dépenses projetées ;

- Besoin de financement à différents horizons temporels ;

- Politique sur l’investissement des fonds excédentaires, le cas échéant (trésorerie) ;

- Rythme de réalisation des investissements.

Le business plan reprend les items classiques de la finance d’entreprise (P&L, bilan, OPEX, CAPEX, RH, etc). Toutefois l’objectif est de le faire évoluer dans le temps avec le suivi financier de l’entreprise et de s’assurer de la cohérence de la stratégie.

1.2 – Atténuation des risques

L’atténuation des risques fait référence à l’identification, l’évaluation et la hiérarchisation des risques, ainsi que le suivi de l’application économique de ressources pour minimiser ou contrôler l’impact causé par la survenance d’un incident. Un directeur financier à temps partagé étudie tous les risques auxquels une organisation est confrontée, à la fois internes et externes, puis élabore un plan qui non seulement aidera à réduire ces risques, mais maximisera également la réalisation des opportunités lors de tels événements.

Exemples :

- Prioriser les paiements pendant la récession ;

- Aider la direction à prioriser les opérations pendant les urgences ou les crises sanitaires ;

- S’assurer que tous les termes des divers accords signés par l’entreprise protègent les intérêts de l’entreprise et qu’aucune complication juridique n’est à affronter ultérieurement.

Cette seconde casquette du DAF à temps partagé implique des capacités d’anticipation. Grâce au reporting effectué par le DAF, le CEO a une visio sur plusieurs mois de l’activité de l’entreprise. L’identification des risques permet de prendre des décisions efficaces afin de ne pas se retrouver devant le fait accompli. En effet de nombreux leviers existent pour par exemple contrer un stress sur la trésorerie, mais ils faut les identifier et les activer.

1.3 – Gestion des relations avec les parties prenantes grâce au DAF à temps partagé

La gestion des relations avec les parties prenantes de l’entreprise telles que les membres du conseil d’administration, les investisseurs, les créanciers, les banquiers, les clients, etc. est une tâche fastidieuse qui prend beaucoup de temps aux dirigeants ou fondateurs. Le directeur financier à temps partagé coordonne tout d’abord avec eux l’action à entreprendre et leur envoie par la suite des rapports réguliers sur la façon dont leur intérêt est pris en charge par l’organisation.

Par exemple pour les investisseurs, il peut s’agit de réaliser des rapport mensuels, trimestriels et/ou annuels sur les performances de l’entreprise. Cela comprendra notamment les décisions clés prises par les dirigeants ainsi que leur impact. Il s’agira également des synthèses financière sur le chiffre d’affaires et les dépenses. Cela peut également concerner des recrutements ou encore des contrats importants signés avec des clients. L’objectif est de rassurer les investisseurs sur la bonne gestion de l’entreprise afin de renouveler leur confiance.

2 – Pourquoi faire appel à un DAF à temps partagé

2.1 – Un coût moindre et une mission sur-mesure

Le recrutement d’un DAF en interne implique un coût très élevé. Le salaire se situe en général entre 100k euros et 150k euros, en fonction de la taille des structures. Prendre un DAF à temps partagé permet de fortement réduire ce coût notamment parce qu’il n’y a pas de charges sociales à l’embauche et il y a une flexibilité au niveau de la durée de la mission. Souvent les missions concernent un certain nombre de jours par mois.

2.2 – Des compétences diverses

L’avantage de prendre un DAF à temps partagé réside également dans le fait qu’ils travaillent sur plusieurs entreprises à la fois. Si cela peut faire peur car on se dit qu’il sera moins disponible, cela a un grand avantage : le DAF apprend plus vite de nouvelles méthodes, découvre des optimisations et des pratiques d’une industries qui peuvent être transposables au sein d’une autre. Aussi travailler avec des entreprises de différentes tailles peut permettre de trouver les leviers pour faire croitre une entreprise ou de la préparer à la « next step ».

Chez Advimotion, le DAF se place dans un processus global de la durée de vie d’une entreprise. En plus de cette casquette de suivi financier, nous travaillons sur la recherche de financements. Un DAF a donc à la fois un rôle d’effectuer le suivi financier, mais aussi de rechercher des financements non-dilutifs à court terme et de préparer et mener un roadshow auprès d’investisseurs privés. Ces compétences vont même jusqu’à piloter l’acquisition d’une entreprise grâce à des expériences variées en grands groupes, startups et fonds d’investissement.

2.3 – Des conseils stratégiques

Le conseil stratégique portera notamment sur l’étude des investissements à réaliser. Il peut s’agit d’investissements matériels (machine, hardware, achat de locaux, etc) ou immatériels (logiciels, licences, recrutements).

Pour les recrutements par exemple, il est indispensable d’évaluer quel sera le retour sur investissement de ces derniers, de mettre en place des packages incitatifs pour faire venir les meilleurs profils tout en s’assurant que cela ne dépasse pas le budget de l’entreprise.

3 – Comment recruter un DAF à temps partagé ?

3.1 – Les profils privilégiés

Il n’y a pas de profil idéal pour un DAF à temps partagé mais plutôt une variété de profils en fonction des besoins de l’entreprise. Les prérequis pour un DAF sont les suivants :

- Avoir plusieurs années d’expérience en suivi de la trésorerie des entreprises ;

- Avoir une spécialité sur la catégorie d’entreprise visée : être DAF d’une startup ou d’une PME n’a rien à voir avec DAF pour un grand groupe. Les impératifs sont très différents ainsi que le temps de prise de décision ;

- Savoir lever des fonds pour une entreprise (prêt bancaire, investisseurs, subventions, etc), ce qui est également une spécialité d’Advimotion avec une dizaine d’opération réalisées et un carnet d’adresse d’investisseurs ;

- Avoir une expérience juridique pour la revue de certains contrats et montages afin d’accompagner le dirigeant de l’entreprise sur des entreprises clés et de manière rapide ;

- Comprendre l’activité opérationnelle et l’industrie dans laquelle l’entreprise évolue : en effet les indicateurs à surveiller et à analyser ne sont pas les mêmes en fonction de l’activité de l’entreprise. Par exemple certaines demanderont une gestion du BFR plus musclées tandis que d’autres seront focalisées sur la gestion des investissements. ;

- Comprendre et challenger certaines décisions de l’équipe dirigeante : il s’agit là d’une des missions essentielles du DAF et cela doit s’effectuer en « faisant parler les chiffres » tout en prenant en compte l’humain.

3.2 – Le coût du DAF à temps partagé

Le coût d’un DAF à temps partagé est beaucoup moins élevé qu’une embauche. Si un DAF à temps plein coûte entre 100k euros et 150k euros à l’année, le taux journalier d’un DAF à temps partagé s’élève en moyenne à 950 euros par jour. Chez Advimotion, nous appliquons un taux journalier à 700 euros HT par jour grâce à une utilisation de divers outils informatiques qui permettent de gagner en temps et en efficacité pour nos clients. Nos missions sont flexibles en termes de durée et d’engagement.

3.3 – Comment trouver son DAF à temps partagé

Pour trouver un DAF à temps partagé, le dirigeant d’entreprise peut se rendre sur des plateformes de mise en relation comme Malt ou contacter des cabinets de conseil financier comme Advimotion. Pour bien choisir son DAF, il convient de le prendre en accord avec le secteur d’activité de votre entreprise et votre budget. Chez Advimotion nous avons une spécialité pour les startups et PME ayant à gérer une phase de croissance importante. Nous accompagnons des entreprises à la fois tech mais aussi de type agence où la création de valeur est centrée sur les ressources humaines.

Pour en savoir plus sur la manière dont nous pouvons vous accompagner en tant que DAF externalisé, veuillez visiter notre page service en cliquant sur le bouton ci-après.